働き方・生き方

LIFESTYLE ライフ・スタイル

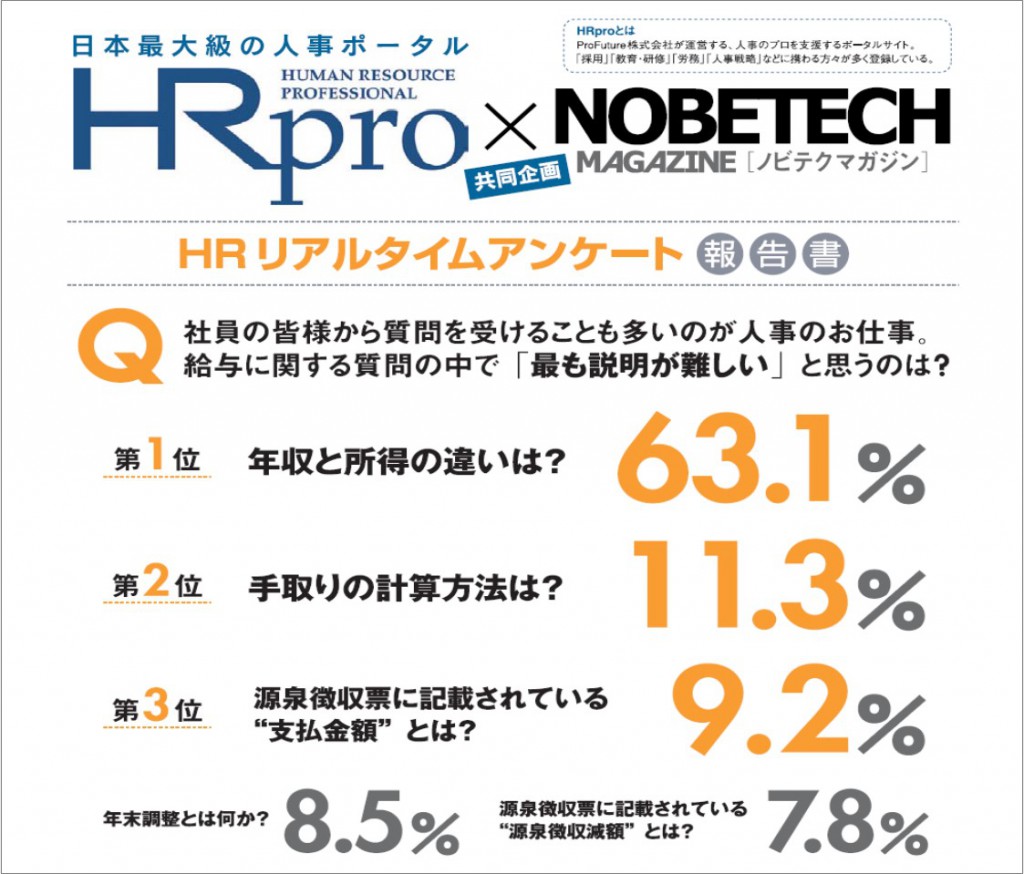

堤康之【第6回】『給与明細』と『源泉徴収票』の正しい読み方とは? – ノビテクマガジン第10号 HRリアルタイムアンケート報告書 連動企画

“お金”の仕組みは、専門用語や複雑な計算式があり、馴染みが無いと勉強しにくいものですよね。

そこで、まずは入り口として『給与明細』と『源泉徴収票』という2つの帳票をきちっと読み解くことが大切だと堤公認会計士はおっしゃいます。その読み解き方を、ノビテクマガジン本誌(第10号)の『HRリアルタイムアンケート 報告書』の問いの答えと共にお教えいただきました。

『給与明細』と『源泉徴収票』の正しい読み方とは?

サラリーマンの皆さん、毎月もらう「給与明細」、年末にもらう「源泉徴収票」、これらの書類にきちっと目を通していますでしょうか?ここにはサラリーマンにとって大切な「年収」や「税金」、「社会保険」といった情報がたくさん載っています。 会社からもらっている給料の仕組みを正しく理解することは将来の節税にも繋がってきます。難しいものではないので、毎月の「給与明細」と年末の「源泉徴収票」に、きちっと目を通す習慣をつけておくことが重要です。

「年収」と「所得」って何が違うか分かりますか?

「年収」とは1年間に会社から皆さんに支給された給与や賞与の総額のことです。

手取り額ではなく、税金や社会保険料が差し引かれる前の給与の額面金額になります。

「所得」とは、年収のうち所得税の課税対象のもととなる金額のことをいい、

年収から給与所得控除(※)を差し引いた額です。

※給与所得控除とは、サラリーマンにとっての必要経費相当を定めたもので、自営業者が売上から経費を差し引いた利益(所得)の額を基準に所得税が課せられるように、サラリーマンも年収から給与所得控除を差し引いた給与所得の額を基準に所得税が課せられます。

|

自営業者 収入 - 支出(経費) = 事業所得 ← を基準に所得税がかかります サラリーマン 年収 - 給与所得控除 = 給与所得 ← を基準の所得税がかかります |

サラリーマンの場合、「年収」がいくらかは意識しますが、「所得」がいくらであったかを覚えている人はほとんどいないですよね。

でも、自営業者は所得がいくらであるかは常に意識しており、実は収入の額以上に所得の額がいくらであったかは重要な事項です。自営業者は収入(サラリーマンにとっての年収)がいくら多くても、事業に係る支出(経費)が多ければ、実際の儲けである「所得」は少なくなってしまいます。

他方、サラリーマンの場合は、年収が決まれば経費に該当する給与所得控除の額は自動的に計算され、しかも自営業者の収入に対する経費の比率ほど給与所得控除は大きくなく、実際には触れることのない数値なので、税額を左右する重要な額面とはいえ、「所得」を意識することはないですよね。それより実際の「手取り」がいくらかのほうが気になっているのではないでしょうか!

では、「手取り収入」とは?

「手取り収入」とは、「年収」から税金(※1)や社会保険料(※2)などが差し引かれ、実際に皆さんの手元に入ってくるお金の額をいいます。

※1 所得税、住民税

※2 健康保険、厚生年金、雇用保険、介護保険(40歳以上)

「手取り収入」や「税金」はどうやって計算すればいいの?

大まかな計算は、皆さんが年末に会社からもらう「給与所得の源泉徴収票」を見るとわかります。実際の「源泉徴収票」を見てみましょう。もし昨年度の自分の源泉徴収票があれば手元に出して見比べてみるとよいでしょう。

① 支払金額:1年間に会社から皆さんへ支給された給与や賞与の総額、「年収」のことです。

② 給与所得控除後の金額:年収から給与所得控除を差し引いた額、つまり「所得」です。

③ 所得控除の額の合計額:⑤にいろいろと記載されているその他の各種控除の合計額です。

サラリーマンの所得税は、「年収」から、年収に応じて決まる給与所得控除の額、更には皆さんの個々の家族構成などによって決まる配偶者控除や扶養控除の額(※)、健康保険や厚生年金などの社会保険料控除、生命保険料の控除などの各種控除額を差引いた額に対して、税率が掛けられ算出されます(税率は5%~45%、所得額がおおきくなれば税率も高くなります)。

※配偶者控除とは配偶者がいる場合に一定の条件のもと控除が受けられる制度、

扶養控除とは子供や親などの被扶養者がいる場合に一定の条件のもと控除される制度

そして最終的に、

④ の源泉徴収税額(本年度の所得税額)が計算されることになります。

源泉徴収票は、毎年12月に皆さんに配られていると思います。毎年12月に会社が従業員ごとに異なる各種控除額の状況を確認し、所得税額を確定させる作業を「年末調整」といいます。

生命保険などに入っている人は、年末に保険料控除の証明書を会社に提出していますし、扶養家族が増えた方は扶養控除等(異動)申告書という用紙に、その変更内容を記載して提出しているはずです。

この「年末調整」をおこなって所得税額を算出した結果が「源泉徴収票」に記載され、皆さんに報告されているのです。源泉徴収票には皆さんの「年収」から所得税額が計算される過程が記載されています。

|

( 支払金額(年収)- 給与所得控除 - その他の各種所得控除額 )× 税率 |

但し、「手取り」については源泉徴収票には直接記載されておらず、①支払金額(年収)から、実際に会社が給与天引きをおこなっている税金と社会保険料、つまり④源泉徴収税額(本年度の所得税額)と⑤の中にある社会保険料等の金額を差し引いて求めることができます。

|

支払金額(年収)- 源泉徴収税額(本年度の所得税額)- 社会保険料等 |

更により正確な計算を行うには、「源泉徴収票」には記載されていない住民税も「年収」から差引く必要があります(源泉徴収票は所得税の計算のためのもので住民税に関する事項は記載されていません)。逆に会社から毎月交通費の実費が支給されている場合には、交通費は年収には含まれていませんので、手取り額に加える必要があるでしょう。

正確な「手取り」を知るには、毎月の給与明細の差引支給額を12か月分足してみることです。

では、「給与明細」を見てみましょう。

① 通勤手当:必要経費の立替払いであり、給与ではないので源泉徴収票の支払金額(年収)には含まれていませんが、実際に現金が支給されているので手取りの一部です。

② 各種社会保険と所得税:源泉徴収票に1年間の合計額が記載されます。

③ 住民税:所得税の計算をする源泉徴収票には記載されていませんが、毎月の給与から天引きされています。

さて、「源泉徴収票」と「給与明細」を見ることで、「年収」と「所得の違い」、「手取りの計算方法」、「所得税の計算」などがご理解いただけましたでしょうか?

冒頭に「正しい理解は将来の節税へ繋がる」と書きました。源泉徴収票の中身が理解できた方は、「年収から控除できる額」を増やすことが税金を少なくすることに直結する、ということがお分かりいただけたと思います。

サラリーマンの場合、自営業者ほど節税の機会は多くありませんが、一例を挙げれば、「同居していない家族でも扶養に含めることができる場合がある」、「生命保険料控除を満額使えるよう余裕資金の運用に保険商品を使う」、「企業型年金に加入する」、少し趣旨は異なりますが「ふるさと納税を使ってお礼の品を貰もらって楽しむ」(ふるさと納税コラムはコチラ)、など色々と考えられることはあります。

これらについては是非また別の機会にお話ししたいと思います。

講師への講演依頼はノビテクマガジンで!

公認会計士・税理士だからこそ話せるお金の話、などの研修・講演ができます。 公認会計士/税理士 堤 康之 講師のプロフィールはこちら

公認会計士/税理士 堤 康之 講師のプロフィールはこちら